もくじ

相続税は、相続開始時点の現預金、株式、家屋、土地といった相続財産の評価額を算定し、その総額が基礎控除(3,000万円+600万円×相続人の数)を超える場合、原則、相続開始後10か月以内に、税務署に申告を行う必要があります。

相続財産の中で、一番のウェイトを占めるのが「土地」です。土地は、評価がとくに難しく、判断が分かれることも少なくありません。そのため、土地を適正に評価することで、相続税を圧縮できる可能性があります。

市街化調整区域にある資材置き場

千葉県D市在住の広江様(仮名)は、3か月前にお父様を亡くされ、自宅や畑など、複数の土地を相続されました。

自分で申告することを検討していましたが、相続税土地評価でつまずき、当グループのサイトを見たことで、申告業務をお任せいただくこととなりました。

私たちが広江様のご自宅に伺い、土地を拝見したところ、市街化調整区域に位置する資材置き場として利用されている土地(以下、A土地という)が目に留まりました。

都市計画法により、市街化を抑制すべき地域として定められているエリア。建物建築は一部の例外を除いて、基本的に認められない。

宅地、山林、田、畑、原野、牧場、池沼、鉱泉地以外の地目の土地をいい、身近なものとしては、駐車場や野球場、今回、取り上げている資材置き場などが該当する。

市街化調整区域では基本的に建物建築が認められていないが、地方自治体の条例等により、開発を認める区域が指定された上で、一定の条件をクリアしている場合、建物建築が許可されることがある。

雑種地の近傍地比準価額方式の評価

相続税土地評価で雑種地を評価するときは、状況が似る近傍の宅地の単価に、位置、形状等による補正を行い、最後にその雑種地の面積をかけて計算することがあり、これを「近傍地比準価額方式」といいます。

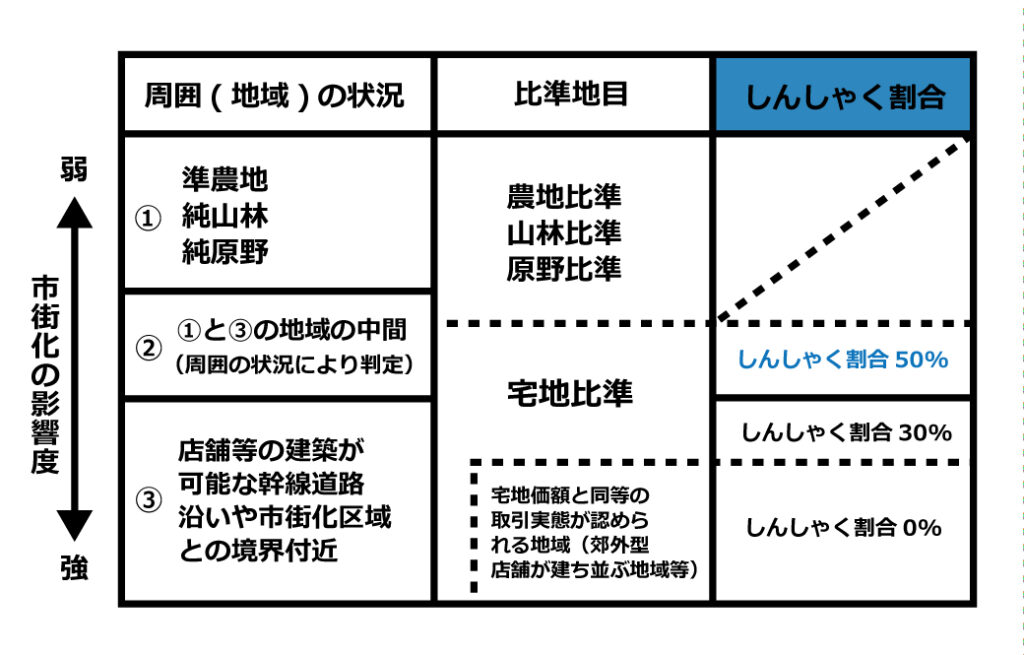

市街化調整区域の雑種地の評価では、周辺の市街化の影響度やその土地が受ける法令上の制限に応じて、「しんしゃく割合」が考慮できる可能性があります。

評価対象地が幹線道路や市街化区域の境界付近にあり、宅地価格と同等の取引が行われている実態がある場合には0%、同様の地域で、建物建築において家屋の構造、用途等に制限を受ける場合は30%、宅地と農地・山林等が混在している地域にあり、建物建築が許可されない場合には50%を、宅地として評価した金額から控除します。

このような方法で評価するのは、先述のように市街化調整区域の土地には原則、建物が建てられず、もし建築が許可された場合でも制限を受けることもあるなど、さまざまなケースが散見されるからです。

市街化調整区域の土地を一律に宅地に準じて評価することは、その土地の状況を的確に評価に反映しているとはいえず、かえって不合理が生じると考えられています。

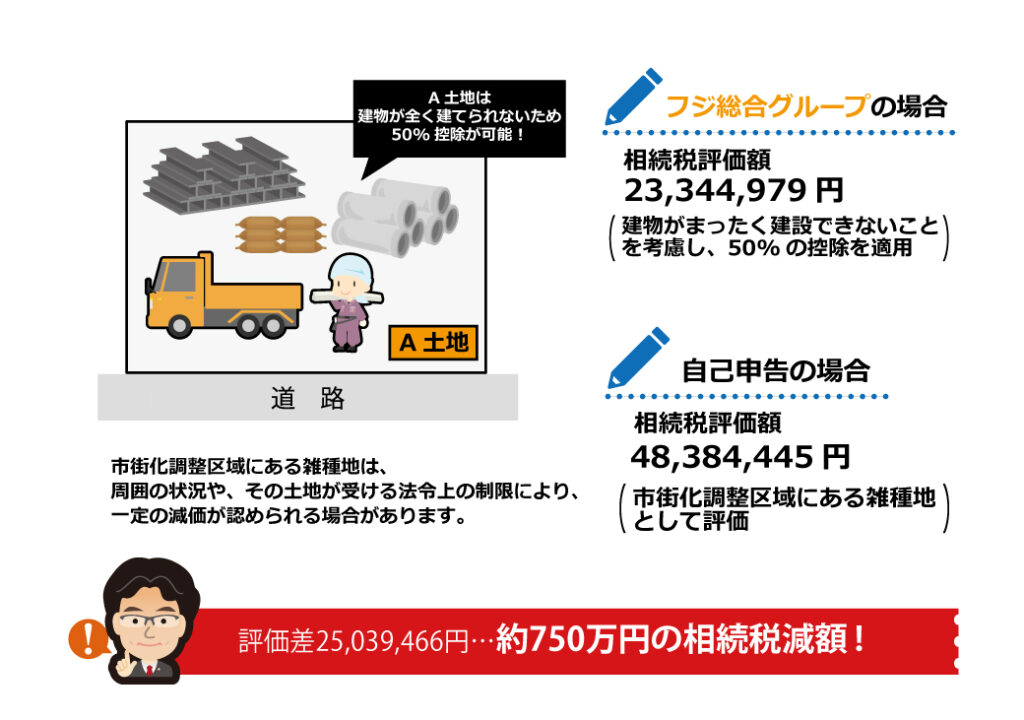

50%のしんしゃく割合を適用することで、2,500万の評価減!

私たちはまず、「千葉県開発審査会提案基準」を参照し、A土地が、市街化調整区域にあって、建物建築が認められる土地かどうかをチェックしました。

同審査基準では、「日常生活のため必要な物品の販売店」「自動車修理工場」「保険調剤薬局」等、具体的な建物を想定し、どのような場合にこれら建物の建築が認められるかが細かく規定されています。A土地は、そのいずれの条件もクリアしておらず、建物建築が基本的に認められないのではないかと考えられました。

その上で県に問い合わせたところ、案の定、「A土地について建築行為等を例外的に認めるべき特段の事情は見られない」と、私たちの検証結果を裏付ける回答を得たのです。

またA土地の存する地域の状況について、地図等の調査から、幹線道路沿いや市街化区域の境界付近に存しているとはいえず、宅地と農地・山林等が混在する地域にあると判断できました。

以上より、A土地は、50%のしんしゃく割合を適用するのが適当と考えられます。

検証結果を踏まえ、申告書を作成し税務署に提出したところ、市街化調整区域にある雑種地として評価していた場合よりも約2,500万円が評価減となり、約750万円もの相続税の負担が軽くなる結果となりました。

この事例からも分かる通り、土地評価は細かな規定が多く、わずかな判断の違いが大きな評価差につながります。10人の評価者がいれば、10通りの評価額が出るとさえ言われているため、相続税申告は、「相続専門」の税理士にお任せするのが無難です。

当グループは、相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な納税額を算定でき、後悔の残らない相続税申告を実現することが可能です。

今回のポイント

市街化調整区域の雑種地は、状況が似る近傍の宅地の価額をもとに評価した場合、周辺の市街地の影響度や、その土地が受ける法令上の制限等により、当該宅地の価額をもとにした金額から30%もしくは50%を控除できる可能性があります。

相続税申告を税理士に相談したくなったら

土地は、一般に高額で、個別性が強いため、評価のやり方しだいで納税額に大きな差が生じます。

また分けることが難しく遺産分割に時間がかかってしまうなど、現金や株式にはない特徴もあります。

地主様・不動産オーナー様が相続税を申告される際は、相続に強いというだけでなく、不動産に強いという点にも着目して、税理士事務所を選ぶことが重要です。

不動産の相続で失敗しないために、お客様にあった専門家を選び、円満な相続を行っていただきたいと思います。

相続専門の税理士と相続税土地評価に精通した不動産鑑定士の協働により、適正な評価額を算出し、相続税を抑えることが可能です。 お客様にご満足いただけるスムーズなお手続きを実現します。

相続税を最下限に抑えるカギは、「円満相続」と「土地評価を適切に行う」ことです。相続専門の税理士と土地評価に精通した不動産鑑定士がスムーズな相続をお手伝いします。