土地を相続する場合、相続税は土地の相続税評価額に基づいて算出します。

相続した土地が不整形地(正方形・長方形以外の土地)であれば、不整形の程度に応じて補正率を適用し、相続税評価額を計算する必要があります。

土地の評価額補正のひとつである「奥行価格補正率」も、適用を誤ると相続税を納めすぎてしまうリスクがあります。

そこで本記事では、奥行価格補正率の概要や計算方法、奥行距離の測定方法について解説します。

もくじ

奥行価格補正率とは

「奥行価格補正率」とは、適正な相続税評価額を算出するために定められたもので、路線価地域内にある土地の相続税評価額を減額させる補正率のひとつです。

相続した土地の接道面からの奥行が長い場合や短い場合など、一般的な建物の建設が難しい状況で適用されます。

奥行価格補正率を適用することによって、奥行距離により生じる価値の差を相続税の評価額に反映させることができます。

(1)奥行価格補正率が適用できる土地

「奥行価格補正率」は、路線価地域内の土地において、接道面からの奥行距離が長い、または短いなど、標準的ではない奥行距離の土地に適用されます。

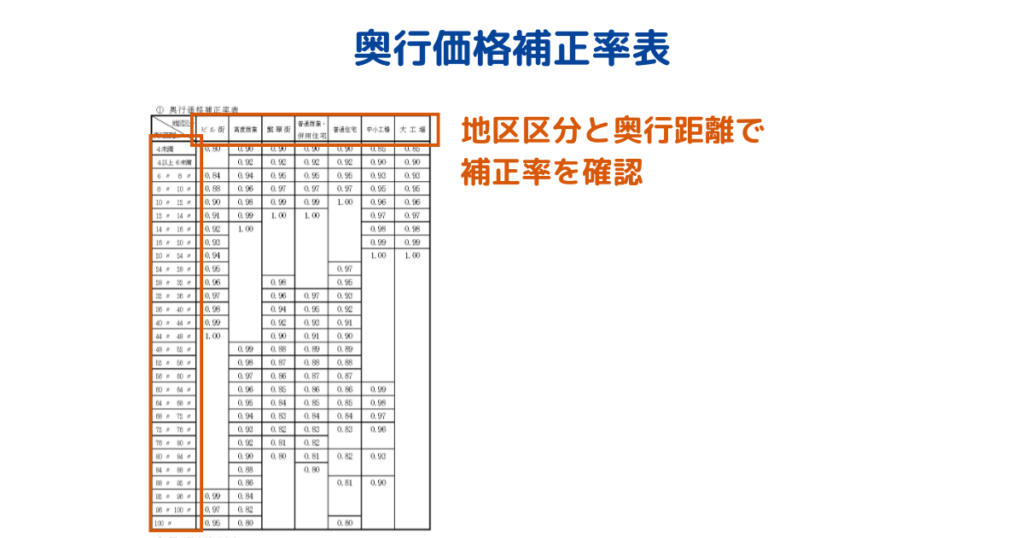

具体的な補正率数値は、国税庁が公表している奥行価格補正率表(※)に示されており、地区区分によって補正率が異なります。

「路線価地域」とは、道路ごとに面する土地の1m²あたりの単価(路線価)が定められている地域です。

路線価地域にある土地は原則として、路線価に基づき相続税評価額を計算します。

路線価は、毎年7月頃に国税庁から発表されます。

路線価の定められていない地域は「倍率地域」と呼ばれており、土地の相続税評価額は、固定資産税評価額に倍率を乗じて計算されます。

なお、倍率地域には、奥行価格補正率は適用されません。

※参考:国税庁.「奥行価格補正率表(昭45直資3-13・平3課評2-4外・平18課評2-27外改正)」

.https://www.nta.go.jp/law/tsutatsu/kihon/sisan/hyoka_new/02/07.htm ,(参照 2025-02-19).

路線価地域と倍率地域の違いや、それぞれの計算方法についてはこちらで詳しく解説しています。

土地の相続税評価額の計算に使用する路線価の調べ方や計算方法、補正率について詳しく解説しています。

(2)土地評価における奥行価格補正率の役割

前述のとおり、奥行価格補正率は、道路からの奥行距離の長短による価値の差を相続税評価額に反映させるために用いられます。

たとえ長方形や正方形など形が整っている土地(整形地)であっても、奥行距離が長すぎる、または短かすぎるといった不均一な要素を有する土地を、標準的な整形地と同等に評価するのは、利用価値の観点からみて公平ではないと考えられるためです。

奥行価格補正が適用される条件と計算方法、その他補正との関係

ここからは、奥行価格補正が適用される条件や計算方法、その他の補正率との関係について解説していきます。

(1)奥行価格補正が適用される土地の基本条件と計算方法

奥行価格補正率が適用される土地の基本条件は下記のとおりです。

- 路線価地域内に存在する土地であること

- 土地の奥行距離が一定基準の長さであること

上記の条件を満たすのであれば、借地権などの権利が設定された土地であっても奥行価格補正の対象となります。

路線価地域内にある土地の相続税評価額の基本的な計算式は、下記のとおりです。

路線価 × 画地調整率(奥行価格補正率を含む) × 土地面積(m²)

路線価方式で相続税評価額を算出する場合、まず路線価図で対象となる土地の路線価を特定します。

奥行価格補正率を調べる場合は、国税庁が公表している「奥行価格補正率表」で補正率を確認しましょう。

奥行価格補正率表では、地区区分と奥行の長さに応じた補正率が細かく定められています。

地区区分には、以下の7つがあります。

対象地の地区区分は路線価図で確認できます。

- ビル街地区

- 高度商業地区

- 繁華街地区

- 普通商業・併用住宅地区

- 普通住宅地区

- 中小工場地区

- 大工場地区

(2)借地権設定のある土地に奥行価格補正率を適用する場合の計算方法

土地に借地権が設定されている場合でも、奥行価格補正率の適用は可能です。

ただし、借地権が設定されている土地については、原則として借地権の価値を相続税評価額から減額する必要があります。

その計算に用いられるのが、路線価図に示される「借地権割合」です。

借地権割合とは、土地の価値のうち借地権が占める割合をいい、国税庁によって3割から9割と定められます。

対象地の借地権割合は路線価図で確認できます。

借地権が設定されている路線価地域内の土地に対する、相続税評価額の計算式は、下記のとおりです。

路線価 × 画地調整率(奥行価格補正率を含む) × 土地面積(m²) × 借地権割合

(3)奥行価格補正率と併用可能な補正の種類

奥行価格補正率は、様々な補正と併用して相続税評価額を減額することができます。

代表的な補正は下記の通りです。

| 補正率(減額) | 適用できる土地の例 |

|---|---|

| 奥行長大補正 | 奥行距離が間口距離の2倍以上ある土地 |

| 不整形地補正 | 形状がいびつ 歪な 土地 |

| 間口狭小補正 | 用途に対して間口が狭い土地 |

| がけ地補正 | 土地内に斜面やがけが含まれる土地 |

| 地積規模の大きな宅地の補正 | 三大都市圏で500㎡以上の面積の土地 |

| 無道路地補正 | 接道部分が2m未満の土地 |

| 私道補正 | 不特定多数の者が利用する私道 |

| 都市計画道路予定地補正 | 都市計画決定がされているが、まだ整備されていない土地 |

| セットバック補正 | 道路幅員が4m未満で、建築時にセットバックが必要な土地 |

その他にも様々な補正と併用することができます。

減額補正を一つ見落とすことで評価額が大きく変動することもあるため、複雑な形の土地をお持ちの場合は専門家にご相談ください。

(4)奥行長大補正率と奥行価格補正率の違い

「奥行価格補正率」と「奥行長大補正率」は、一見すると似ているようですが、その内容や要件は異なります。

奥行価格補正率は一定の奥行距離があれば適用されますが、奥行長大補正率は、接道部分(間口)の2倍以上の奥行距離を有する土地にしか適用されません。

奥行距離が長いすべての土地に対して、必ずしも奥行長大補正率が適用されるとは限らないため注意が必要です。

また、奥行価格補正率と奥行長大補正率は、土地によってはどちらも適用されるケースもあるため、見落とさないようにしましょう。

複雑な形状の土地の補正と計算方法(角地・二方路線地・屈折路)

土地形状や接道状況によって、相続税評価額は変わります。

場合によっては、奥行価格補正が適用されないケースや減額でなく加算されるケースもあるため、事前にしっかりと確認しましょう。

(1)角地・二方路線地の相続税評価に補正率を適用する場合

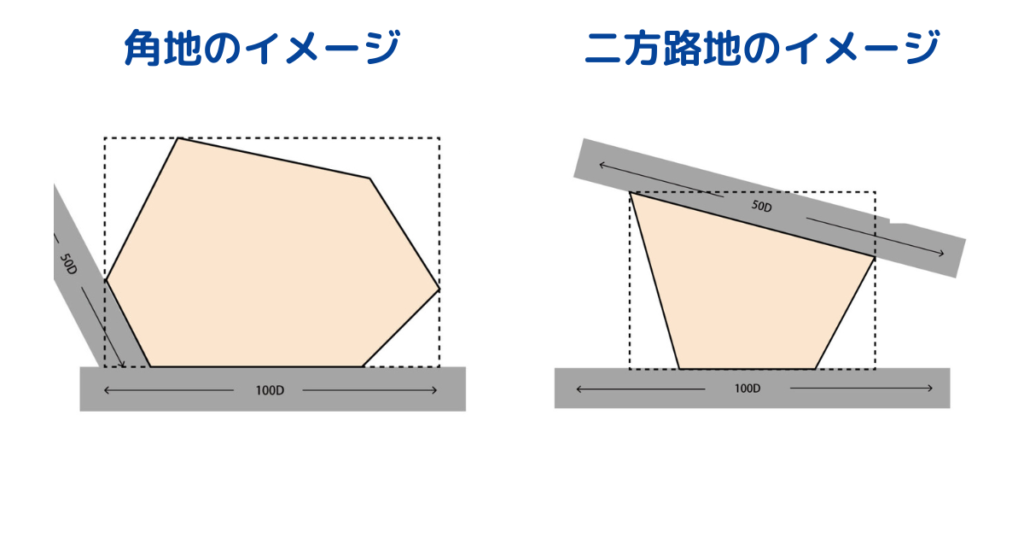

正面と側方の二方向で道路と接している土地(角地)や、正面と裏面等の二方向で道路と接している土地(二方路線地)は、一方向でしか道路と接していない土地と比べて利用価値が高いとみなされるため、原則として加算補正が必要です。

角地の相続税評価額の基本的な計算手順は、次のとおりです。

- 正面路線価を特定する(各路線価の奥行価格補正後の価格のうち、高い方を採用)。

- 正面路線価に奥行価格補正率をかけて1m²あたりの価額を算出する。

- 側方路線の路線価に側方路線の「奥行価格補正率」と「側方路線影響加算率」をかけて、1m²あたりの側方影響加算額価額を算出する。

- 2と3を足して、一筆の地積をかける。

二方路線地の相続税評価額の基本的な計算手順は、次のとおりです。

- 正面路線価を特定する(各路線価の奥行価格補正後の価格のうち、高い方を採用)。

- 正面路線価に奥行価格補正率をかけて1m²あたりの価格を算出する。

- 裏面等の道路の路線価に裏面等の「奥行価格補正率」と「二方路線影響加算率」をかけて、二方路線影響加算額を算出する。

- 2と3と足して、一筆の地積をかける。

上記のように、二方向以上の道路に接している土地には、原則として加算補正が行われます。

なお、正面路線が確定したら、二方路線地の奥行価格補正率の地区区分は、正面路線の地区区分を適用することになるため、地区区分の誤りに注意してください。

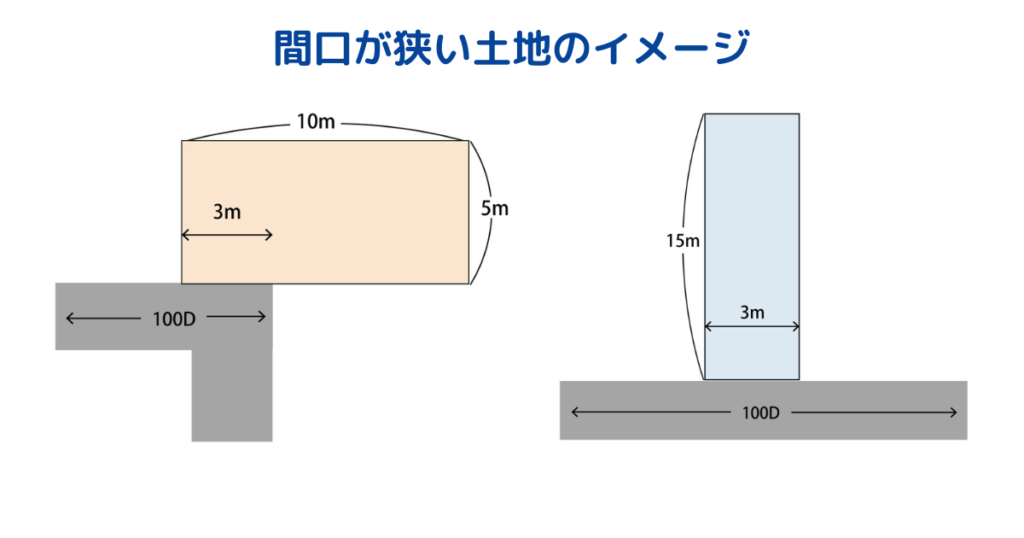

間口の狭い宅地の場合

間口が狭い(接道面の長さが短い)土地は、間口が広い土地に比べて利用価値が低くなるため、相続税の評価額を算定する際には、間口の狭さに応じて「間口狭小補正率」を適用した減額補正が必要です。

間口が狭い土地では、間口狭小補正率と奥行価格補正率を併用することは可能であり、加えて奥行長大補正率や不正形地補正率による減額補正も可能なケースがあります。

相続税評価額の算出時には、間口距離と奥行距離の比率も忘れずに確認しましょう。

(2)屈折路に面する土地の相続税評価に補正率を適用する場合

「屈折路」とは、曲線を描く道路や折れ曲がっている道路を指します。

屈折路に面している土地の利用価値は、直線道路に面している土地に比べ、低いと考えられるケースがあるため、補正率を適用します。

なお、「屈折路に面する土地」と一言でいっても、その形状は多種多様であり、相続税評価額の計算方法も形状によって細かく異なります。

例えば、屈折部の内角に接する土地が角地と判断される場合には、加算補正が必要になるなど、どのように計算すべきかを一概に判断することはできません。

減額や加算、補正率や計算手順に迷った場合は、専門家にアドバイスを求めましょう。

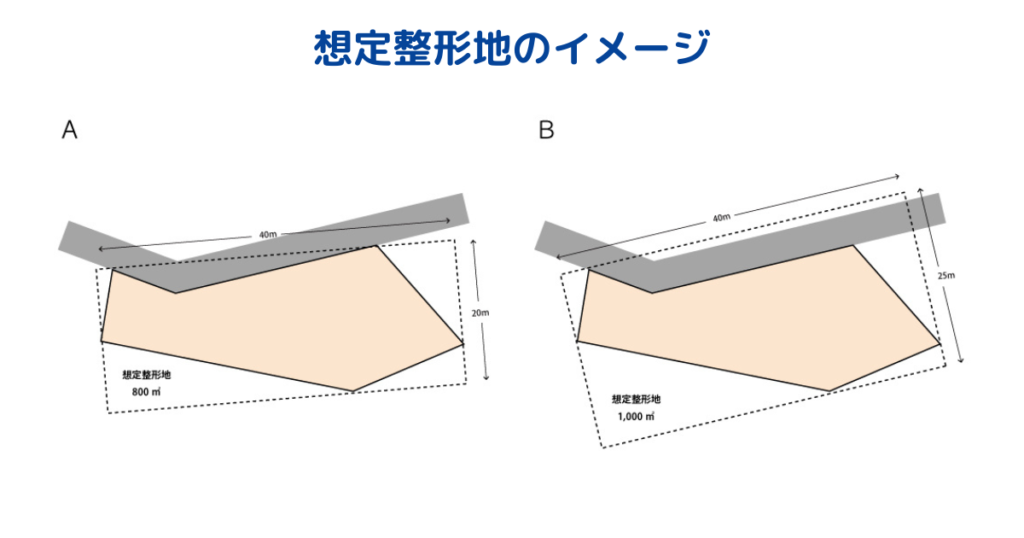

屈折路の外角に接する土地の相続税評価額を計算する際は、まず、その土地が整形地であると想定した場合(想定整形地)の評価額を求めます。

想定整形地は、いずれかの道路に対して垂直線または道路に接する両端を結ぶ線を基準とし、評価対象となる土地をすべて包む形になる正方形または長方形(角が直角の四角形のうち、面積が最小のもの)を採用します。

例えば上記の土地であれば、2種類の想定整形地が考えられます。

面積が最小になる方を採用するため、このケースではAを想定整形地として各種補正を検討していきます。

屈折路に面する土地の間口距離や奥行距離の具体的な判定方法については、こちらの記事をご参照ください。

(3)複雑な形状の土地の奥行距離を測量する方法

複雑な形状をした土地の奥行距離を測定する方法について解説します。

ここでは、複雑な形状の代表例ともいえる、台形の土地や旗竿地の奥行距離の測定方法を見ていきましょう。

台形地の奥行距離測定では、まず、その台形地の接する道路を基準とした想定整形地(仮の長方形または正方形)の作図を行います。

次に、下記をそれぞれ算出して、いずれか短い方を台形地の奥行距離として採用します。

- 想定整形地の奥行距離

- 台形地の面積を実際の間口距離で割った距離

旗竿地とは、細長い接道部分の奥に敷地がある土地のことです。

掲げられた旗の形に似ていることから、旗竿地と呼ばれています。

旗竿地の奥行距離の測定においても、最初に想定整形地を作図します。

次に、台形地と同様に下記を算出して、いずれか短い方が旗竿地の奥行距離とします。

- 想定整形地の奥行距離

- 旗竿地の面積を間口距離で割った距離

なお、計算に用いる間口距離には、想定整形地の間口距離と実際の間口距離のいずれか短いものを採用します。

奥行価格補正率を調べる方法(路線価図と奥行価格補正率表)

この章では、奥行価格補正率を調べる方法について解説します。

奥行価格補正率を調べるにあたってまずすべきことは、国税庁が公開している「路線価図」と「奥行価格補正率表」を確認することです。

まずは、路線価図の見方から奥行価格補正率の確認に至るまでの具体的な手順を見ていきましょう。

(1)路線価図の見方と路線価・地区区分の確認方法

路線価図を調べるにあたっては、まず検索エンジンで「路線価図」と入力して検索してください。

すると、国税庁のホームページで公開されている路線価図のページ(財産評価基準書)が表示されます。

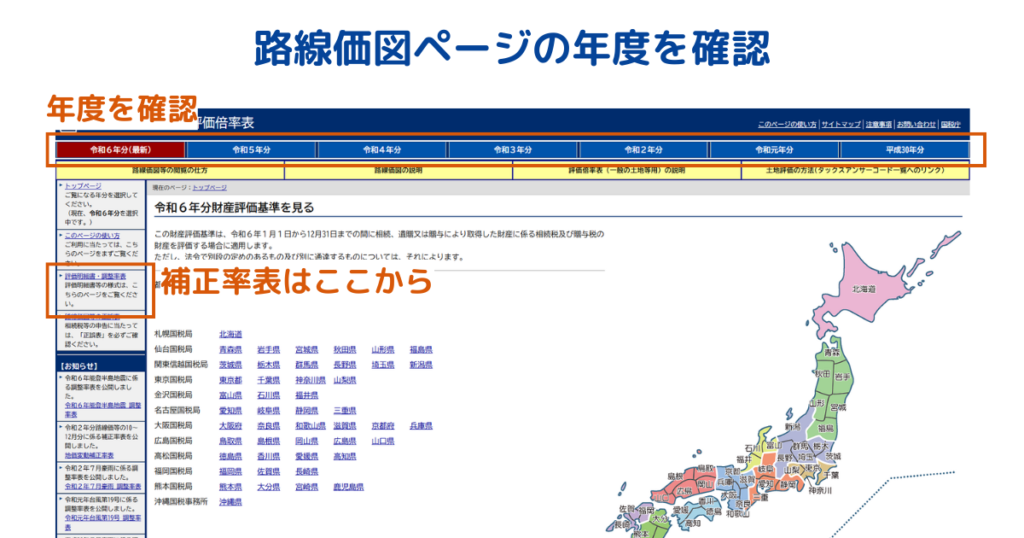

①国税庁 Webページ「路線価図・評価倍率表」へアクセス

国税庁の財産評価基準書のURLをクリックして、表示された路線価図の年度を確認してください。

相続税の計算における財産の評価額は、原則として、被相続人が亡くなった日を基準に算出します。

例えば、被相続人が令和5年に亡くなった場合、「令和5年度」の路線価図を参照します。

国税庁のホームページで該当する年度分の路線価図を選択してください。

年度を特定した後は、相続した土地のある県名、市区町村名の順に選択していき、該当する地域の路線価図を表示させます。

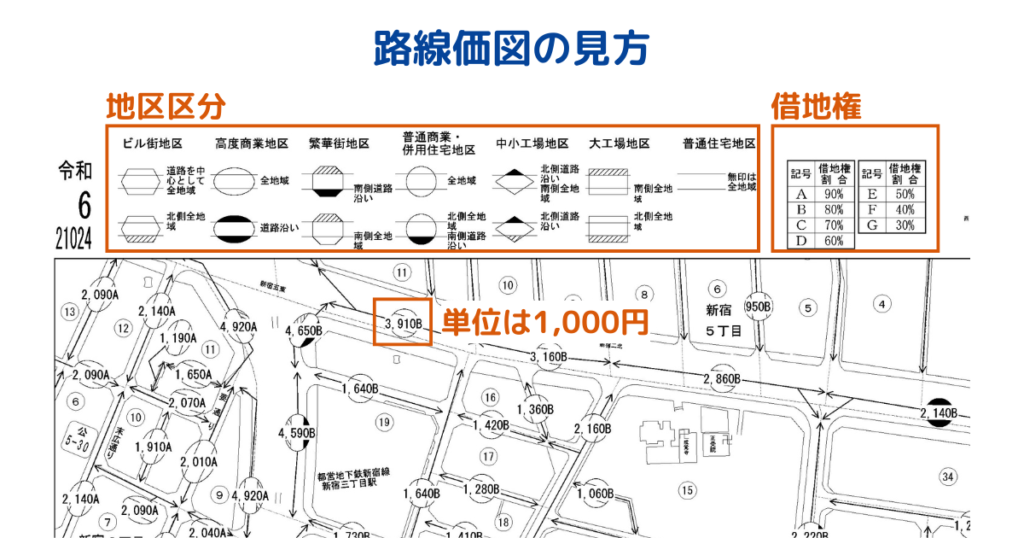

②路線価図の見方と記号の説明(数字は路線価、アルファベットは借地権割合)

続いて、路線価図の見方を解説します。国税庁のホームページで公開されている路線価図は、白黒のシンプルな地図状になっており、道路ごとに「240D」といった数字とアルファベットの組み合わせが記載されています。

数字は、当該の道路を正面路線とする標準的な土地の1m²あたりの価格(単位は1,000円)を示し、アルファベットは借地権割合を表しています。

例えば、「240D」と記載されている道路に面した宅地は、1m²あたりの評価額が240,000円であり、借地権付きの場合は、その6割の評価額になります。

英数字を囲む図形にも注目しましょう。

丸形、菱形、楕円形、六角形などの図形には、それぞれに地区区分が設定されており、例えば、丸形は「普通商業・住宅併用地区」、楕円形なら「高度商業地区」を示しています。

一方、図形で囲われていない場合は、普通住宅地であることを示しています。

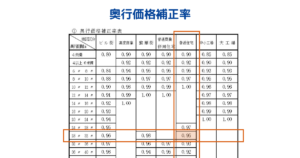

③補正率を奥行価格補正率表で確認

次に、国税庁が公開している奥行価格補正率表を参照し、相続した土地の奥行価格補正率を確認しましょう。

例えば、「普通住宅地域」にある奥行距離が10m以上12m未満の土地の奥行価格補正率は「1.00」ですが、「普通商業・併用住宅地区」にある同じ奥行距離の土地の奥行価格補正率は「0.99」です。

同じ奥行距離でも地区区分が異なれば、奥行距離補正率も変わってくるため、路線価図でしっかりと確認しましょう。

④路線価の記号の囲み内に黒塗り・斜線がある場合の説明

英数字で表示されている路線価を囲む図形の一部が黒塗りになっていたり、斜線のある図形が路線価を囲んでいたりする場合は、地区区分を確認する必要があります。

路線価図に記載されている以下の凡例に従い確認しましょう。

(2)土地の正面路線と間口距離・奥行距離を調べる方法

前述のとおり、土地が二線以上の道路に接している場合は、正面路線を特定して相続税評価額を計算します。

間口距離や奥行距離も正面路線を基準として補正率が適用されるため、正面路線の判定を誤ると相続税の納めすぎにつながる可能性があります。

二線以上の道路に接している土地の相続税評価額を計算する際は、各道路の路線価を慎重に確認しましょう。

①正面路線を判断する方法

「正面道路」とは、対象地の正面に接している道路を指します。

ただし、日常で主に使用している道路が必ずしも正面道路になるとは限りません。

正面路線の特定基準となるのは路線価です。

基本的に、二線以上の道路に面している土地については、路線価が高い道路を「正面路線」、それ以外を「側方路線」と判定します。

複数路線の路線価がすべて等しい場合は、原則として、間口が長い道路を正面路線とします。

②間口距離の調べ方

「間口距離」とは、土地の道路に接する部分(接道)の長さを指します。

間口距離を調べる場合は、法務局で保管されている「地積測量図」を確認するとよいでしょう。

測量図とは土地測量の結果を示す図面であり、土地家屋調査士などの専門家によって作成されます。

調べる土地の測量図がある場合、測量図に示されている間口距離を相続税評価額の計算に利用することができます。

測量図がない場合は、同じく法務局に保管されている「14条地図(不動産登記法第14条に定める地図)」や「公図」を使用し、縮尺をもとに実際の間口距離を算定することが原則です。

古い測量図の場合、現在の土地の形状を反映していない可能性があるため、測量図から間口距離を計算する場合は、測量図の作成時期に注意しましょう。

間口が狭い土地については、間口狭小補正率や奥行長大補正率を適用することで、減額補正が可能なケースもあり、さらに間口が2mに満たない土地は、「準無道路地」として評価額を大幅に減らせる可能性があります。

また、間口距離を正確に相続税評価額の計算に反映させたい場合は、専門家に依頼して現況の土地を測量してもらうとよいでしょう。

③奥行距離の調べ方

奥行距離を調べる際は、まず間口距離の測定で使用した地積測量図を用い、想定整形図を作成します。次に「対象不動産の面積÷間口」と「想定整形地の奥行」を比較し、短い方を奥行距離として採用します。

通常は税理士事務所で測量して計算しますが、複雑な形状の土地の場合は、土地家屋調査士といった専門家の測量が有用となる場合もあります。

不整形地を相続する際は、測量の専門家と連携する税理士事務所に相談しましょう。

【計算例】奥行価格補正率を使った土地の相続税評価方法と注意点

この章では、奥行価格補正率の適用による土地の相続税評価額の算出方法を具体例を用いて解説します。

(1)奥行価格補正率の適用例計算事例

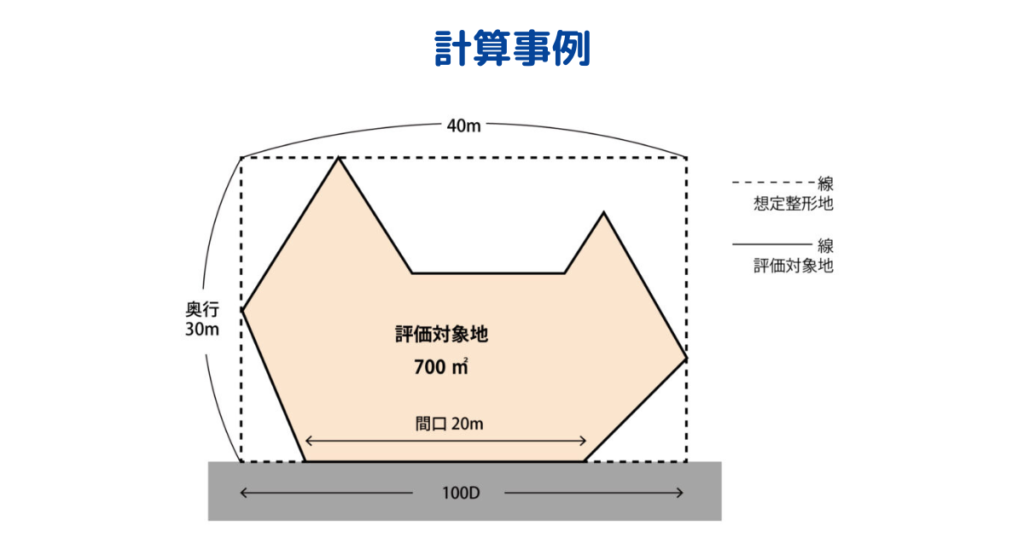

想定する土地の前提条件は、下記のとおりです。

- 土地面積:700㎡

- 実際の間口距離:20m

- 想定整形地の面積:1,200m²

- 想定整形地の奥行距離:30m

- 路線価:100,000円

- 地区区分:普通住宅地区

83,600円×700㎡=58,520,000円

相続税評価額の基本的な計算方法について確認したい方は、こちらを併せてご覧ください。

土地の相続税評価額の基本的な計算方法や、評価額を下げるためにできる対策について分かりやすく解説しています。

(2)奥行価格補正率を適用する場合の注意点

相続税評価額は、相続開始年の資料(書類)に基づいて計算します。

土地の評価に必要とされる以下書類(情報)は、該当年度のものを用意しましょう。

- 路線価図(相続発生年度のもの)

- 各種補正率表(奥行価格補正率表、間口狭小補正率表など)

- 登記簿謄本

- 公図(14条地図含む)

- 測量図(地積測量図・現況測量図など)

- 土地の賃貸借契約書(借地権が設定されている場合)

- 固定資産評価証明書

奥行価格補正率が適用となる相続税土地評価は、専門知識を持つ税理士へ相談

日本の土地の多くは不整形地であるため、奥行価格補正率をはじめとする各種補正率の併用適用を検討しなければならないケースが少なくありません。

そのため、知識が不足していると誤った判断で評価を行い、相続税を過大に納める可能性があります。

専門家に任せることで、減額補正が正しく反映され、適切な相続税額を算出することができます。

土地を相続する際は、不動産に強い相続専門の税理士事務所への相談をおすすめします。